В начале прошедшей недели ЦБ опубликовал данные декабрьского опроса ООО "инФОМ", которые показали заметный рост инфляционных ожиданий. Согласно опросу, инфляционные ожидания населения выросли до максимума с марта 2022 года, увеличившись в декабре на 2 п.п. по сравнению с ноябрем до 14,2%. Наблюдаемая населением инфляция также росла ускоренными темпами, прибавив к ноябрю 1,9 п.п. до 17%.

Исходя из риторики представителей ЦБ по итогам заседания 15 декабря, можно сделать вывод, что цикл ужесточения денежно-кредитной политики близок к завершению или завершен. Тем не менее, данные опроса "инФОМ" о росте инфляционных ожиданий населения в декабре увеличивают риски того, что текущие 16% не будут пиковым значением для ключевой ставки в следующем году. Впрочем, следующее заседание ЦБ состоится лишь 16 февраля, до этого момента динамика инфляционных ожиданий может нормализоваться, а статистика по инфляции указать на отсутствие необходимости дальнейших ужесточений денежно-кредитной политики.

Согласно недельной статистике Росстата, по состоянию на 18 декабря инфляция в РФ увеличилась до 7,2% г/г.

Если посмотреть на доходности гособлигаций, то их динамика на прошлой неделе может говорить скорее о том, что рынок не верит в дальнейший рост инфляции и необходимость дополнительных повышений ставки. Бескупонная доходность 10-летних ОФЗ по итогам недели снизилась на 48 б.п. до 11,9%, при этом сопоставимое снижение доходностей наблюдалось почти по всей кривой, включая короткие бумаги со сроком погашения до полугода. При ключевой ставке в 16% бескупонная доходность полугодовых ОФЗ составляла в пятницу 12,82%.

Цена на нефть по итогам прошедшей недели показала уверенный рост — ближайший фьючерс на Brent на бирже ICE прибавил за неделю 3,29% до $79,07, в среду в моменте февральский фьючерс торговался выше отметки в $80 за баррель впервые с 1 декабря. Росту нефтяных цен способствует неспокойная ситуация в Красном море, где нефтяной логистике угрожают атаки йеменских хуситов. На этом фоне компания BP в начале прошлой недели объявила о том, что приостанавливает перевозку нефти через этот регион.

Еще одним важным событием для нефтяного рынка стали заявления Анголы о выходе страны из ОПЕК. Решение страны прекратить членство в организации было принято на фоне ее несогласия с понижением квот на добычу. По итогам ноябрьского заседания ОПЕК+ уровень добычи для Анголы был снижен с 1,28 млн барр./сутки, согласованных в июне, до 1,11 млн барр./сутки. Хотя новость в моменте оказала негативное влияние на нефтяные цены, эффект от нее длился недолго. Возможной причиной такой динамики являются ограниченные возможности по наращиванию добычи Анголой в связи с длительным недоинвестированием, что, по данным Bloomberg, привело к снижению объемов добычи за восемь лет на ~40% до 1,14 млн барр./сутки.

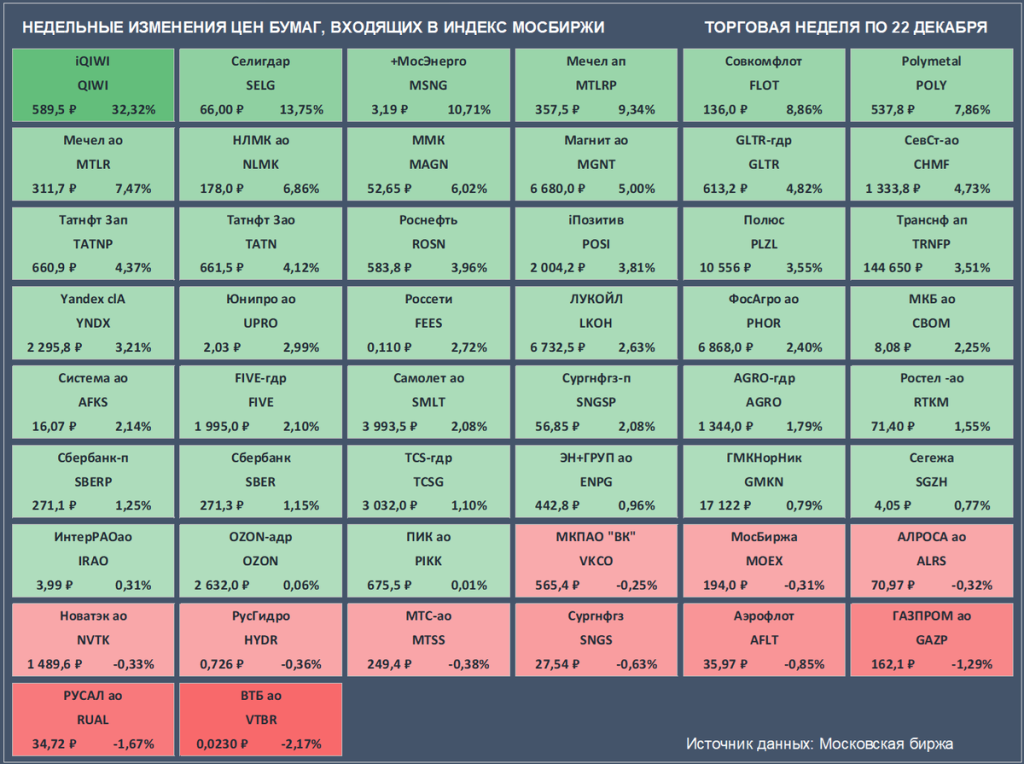

Российский рынок акций на прошлой неделе демонстрировал рост. Индекс Мосбиржи прибавил по ее итогам 1,93%, закрывшись в пятницу на уровне 3092,58 пункта. РТС на фоне ослабления рубля показал умеренный отрицательный результат, снизившись за неделю на 0,29% до 1057,58 пункта. На прошлой неделе в индекс было добавлено 5 новых бумаг, среди которых Самолет, Совкомфлот, Мосэнерго, а также обыкновенные и привилегированные акции Мечел. Все вновь добавленные акции завершили неделю в плюсе, прибавив по ее итогам от 2,08% до 10,71%.

Лидером по росту цены за неделю среди бумаг, входящих в Индекс Мосбиржи, стали бумаги QIWI (+32,32% до 589,5₽).

Аутсайдером недели стали акции ВТБ (-2,17% до 0,0230₽).

Предстоящая предновогодняя неделя небогата событиями. В понедельник в США и ряде других стран торги проводиться не будут в связи с празднованием Рождества.

Спасибо, что дочитали статью. Подписывайтесь на наши каналы в Telegram и ВКонтакте.