На прошлой неделе внимание рынка было обращено на заседание ФРС, итоги которого стали известны 1 февраля. Несмотря на замедление инфляции в США на протяжении 6 месяцев подряд до 6,5% г/г в декабре, а также снижение индекса PCE до 5% г/г на конец 2022 года, регулятор ожидаемо продолжил повышать ставку, увеличив ее в феврале на 25 базисных пунктов до диапазона 4,5-4,75%. На пресс-конференции глава ФРС Джером Пауэлл отметил, что за прошедший год регулятор предпринял решительные действия, ужесточая политику, и эффекты от этого еще предстоит почувствовать. Тем не менее, согласно Пауэллу, у регулятора еще остались нерешенные задачи, а его представители продолжают ожидать, что для возвращения инфляции к цели будут уместны дальнейшие увеличения ставки.

Вышедшая в пятницу статистика по изменению числа занятых в несельскохозяйственном секторе США превзошла рыночные ожидания более чем в 2,5 раза — число занятых увеличилось на 517 тыс. при консенсус-прогнозе* на рост в 185 тыс., прирост стал максимальным с июля. Превосходящий ожидания рост экономики США в IV квартале, а также сильные данные по рынку труда предоставляют ФРС больше пространства для дальнейшего ужесточения политики.

В четверг индекс S&P 500 обновил максимум с 26 августа, вплотную приблизившись к отметке 4180 пунктов. Однако в пятницу после публикации сильной статистики по рынку труда индекс снизился до 4136,48 пункта, продемонстрировав рост за неделю на 1,62%. Доходность 10-летних гособлигаций США за неделю почти не изменилась, в пятницу она составляла 3,53%.

На прошедшей неделе процентные ставки продолжили повышать и другие центробанки развитых стран. И ЕЦБ, и Банк Англии в четверг увеличили ставки на 50 базисных пунктов. Британский регулятор повысил ставку до 4% (инфляция в UK в декабре была двузначной и составляла 10,5% г/г), а ЕЦБ увеличил базовую процентную ставку по кредитам до 3% (инфляция в еврозоне в январе, по предварительным данным, опустилась до 8,5% г/г). Европейский регулятор также сообщил о намерении повысить ставки в марте еще на 50 б.п. и уведомил о планах по началу сокращения баланса с марта по июнь на €15 млрд в среднем за месяц (в рамках портфеля программы APP).

Нефть на прошлой неделе оказалась под давлением. Апрельский фьючерс на Brent на бирже ICE за неделю потерял в цене 7,48%, закрывшись в пятницу ниже отметки в $80 за баррель. В конце недели стало известно о том, что ЕС официально утвердил потолок на нефтепродукты из России. Для бензина и дизельного топлива потолок установлен на уровне $100 за баррель, для более дешевых нефтепродуктов — $45 за баррель. Как в субботу сообщил Bloomberg, страны G7 также согласились с приведенными уровнями.

ОПЕК+ по итогам заседания Министерского мониторингового комитета в среду не изменила ранее согласованных квот на добычу. Тем не менее, на прошлой неделе стало известно, что средняя цена на российскую нефть Urals в январе в среднем составила $49,48 за баррель, опустившись по отношению к декабрю еще на 2%. На этом фоне объем недополученных нефтегазовых доходов вырос, а Минфин сообщил о том, что с 7 февраля по 6 марта ЦБ продаст для ведомства валюту в объеме 160,2 млрд руб. или 8,9 млрд руб. ежедневно, что более чем в 2,7 раза выше ежедневных продаж с 13 января по 6 февраля. На фоне сокращающихся доходов от экспорта энергоресурсов увеличение объёмов продажи валюты поможет снизить волатильность валютного курса.

По итогам прошлой недели рубль снова подешевел к основным валютам. Курс доллара вырос на 1,64% до 70,6 ₽, евро подорожал на 1,86% до 76,9 ₽, а юань прибавил по итогам недели 1,53%, закрывшись в пятницу на отметке 10,42 ₽. Недельная инфляция в РФ, по данным Ростата, на 30 января составила 0,21%, годовой показатель остается в районе 11,5%. Минфин в рамках аукционов ОФЗ в среду разместил бумаг более чем на 140 млрд руб. по номиналу, почти 89% из которых пришлось на классические бумаги ОФЗ-ПД. Бескупонная доходность 10-летних ОФЗ за неделю выросла на 16 б.п. до 10,67%.

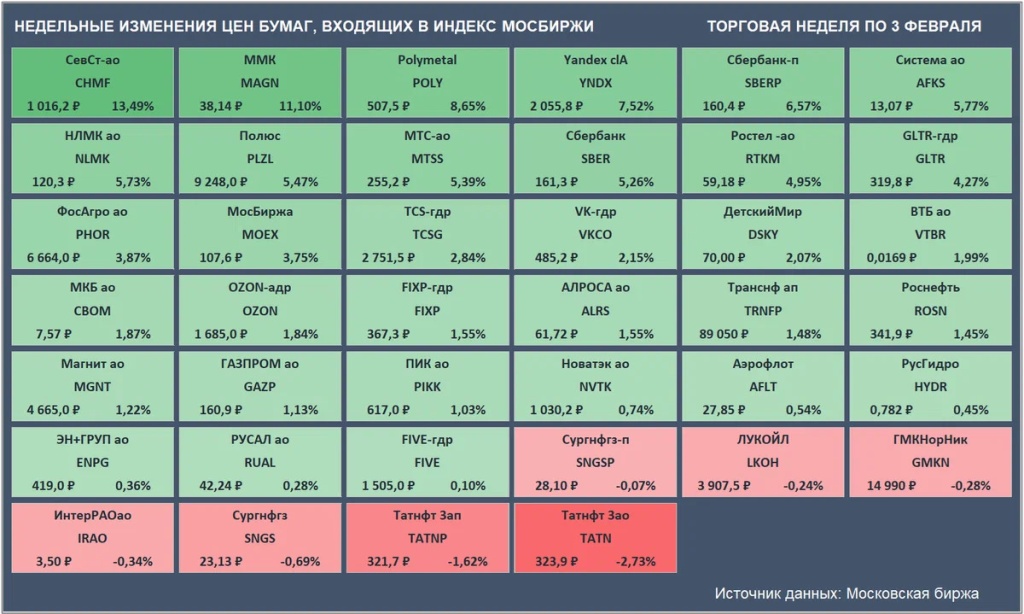

Российский рынок акций завершил неделю ростом. По ее итогам Индекс Мосбиржи прибавил 2,69% до 2248,3 пункта, РТС на фоне ослабления рубля вырос на 1,02% до 1002,52 пункта.

Лидером по росту цены за неделю среди бумаг, входящих в Индекс Мосбиржи, стали акции Северстали (+13,49% до ₽1016,2). 2 февраля компания опубликовала производственные результаты за IV квартал. По итогам 2022 года производство стали сократилось на 8%, продажи стальной продукции снизились на 2%, что на фоне введенных против компании ограничений можно считать неплохим результатом.

Аутсайдером недели стали обыкновенные акции Татнефти (-2,73% до ₽323,9).

На предстоящей неделе ряд регуляторов примут решения по ставкам.

Во вторник станут известны итоги заседания ЦБ Австралии.

В среду о своем решении сообщит ЦБ Индии.

В пятницу состоится первое в 2023 году заседание Банка России.

* — по данным Trading Economics

Спасибо, что дочитали статью. Подписывайтесь на наши каналы в Telegram и ВКонтакте.