В прошедшую среду ЦБ опубликовал результаты апрельского опроса ООО "инФОМ", которые свидетельствуют о снижении наблюдаемой населением инфляции и инфляционных ожиданий на протяжении четырех месяцев подряд. В апреле инфляционные ожидания снизились на 0,5 п.п. по отношению к марту до 11%, что стало минимальным показателем с июня прошлого года. Наблюдаемая населением инфляция опустилась на 0,4 п.п. до 14,4% — минимума с октября. Тенденция на снижение обоих показателей могла бы открывать возможности для снижения ключевой ставки, однако статистика по инфляции и кредитованию может выступать в качестве фактора, который удержит ЦБ от подобных действий на ближайших заседаниях.

Согласно недельным данным Росстата, опубликованным в среду, годовая инфляция в РФ по состоянию на 15 апреля достигла 7,82% по сравнению с 7,72% на конец прошлого месяца.

При этом статистика по банковскому сектору за март, опубликованная ЦБ, говорит об отсутствии замедления в кредитовании, несмотря на высокие процентные ставки. Объем корпоративного портфеля увеличился в марте на 1,8% м/м до 76 трлн руб., портфель потребительских кредитов вырос на 2% м/м до 14,1 трлн руб., объем ипотечного портфеля показал рост на 1,2% м/м до 18,6 трлн руб. На фоне роста выдач по программе «Семейная ипотека» в марте почти на 50% м/м до 169 млрд руб. общие выдачи ипотеки по итогам месяца выросли на 34% м/м до 447 млрд руб., став максимальными с декабря.

Из вышеприведенной статистики можно сделать вывод о том, что высокая ключевая ставка позволяет сдерживать рост инфляции, однако говорить об устойчивом замедлении темпов роста цен пока преждевременно. На этом фоне полагаем, что ЦБ на заседании в предстоящую пятницу вновь сохранит ключевую ставку на уровне 16%.

Если говорить об ипотеке, в ночь на понедельник издание "Известия" опубликовало материал, в котором со ссылкой на источники в Минфине сообщается о планах с 1 июля повысить льготную ставку по "Семейной ипотеке" для семей с детьми старше шести лет до 12%. При этом издание указывает, что для семей с ребенком до 6 лет, текущие условия (ставка 6%) должны сохраниться, а повышение ставки для семей с детьми старше 6 лет является лишь одним из вариантов, которые сейчас обсуждаются и еще не утверждены.

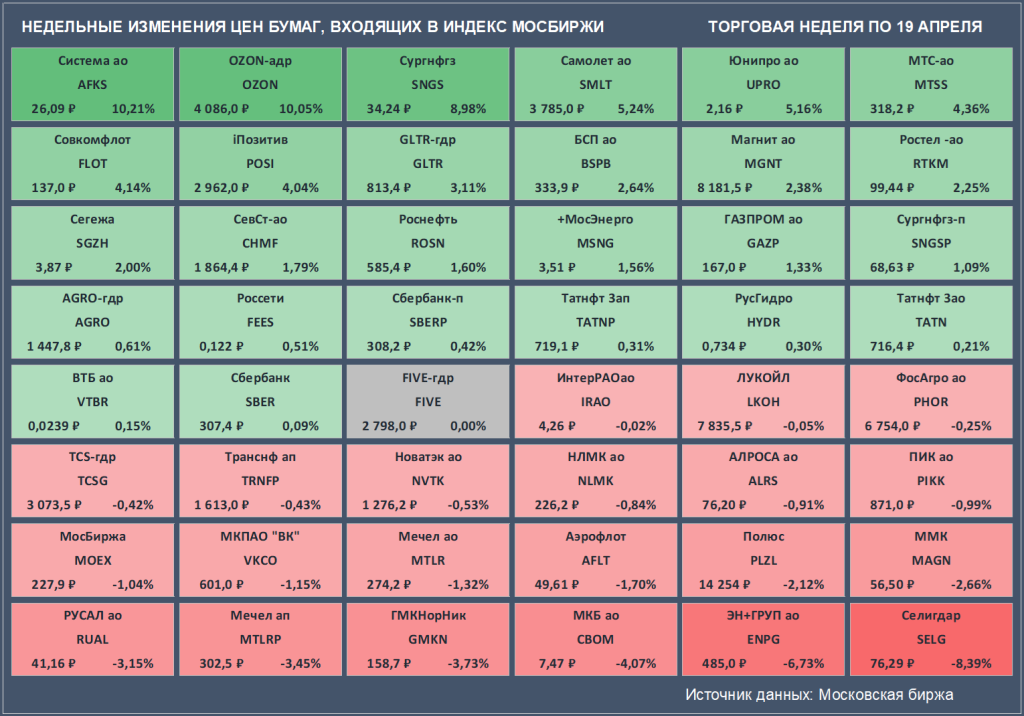

Российский рынок акций на прошлой неделе продолжил демонстрировать рост. По итогам пяти торговых дней Индекс Мосбиржи увеличился на 0,42% и по итогам основной сессии в пятницу закрылся на уровне 3470,88 пункта. Долларовый РТС на фоне умеренного укрепления рубля вырос за неделю на 0,7% до 1173,68 пункта.

Лидером по росту цены за неделю среди бумаг, входящих в Индекс Мосбиржи, стали акции АФК "Система" (+10,21% до 26,09 ₽). Сопоставимую динамику показали расписки Ozon (+10,05% до 4 086,0 ₽), которые на прошлой неделе обновили максимум с середины июля 2021 года.

Аутсайдером недели оказались акции золотодобытчика Селигдар (-8,39% до 76,29 ₽).

Американский рынок акций по итогам прошлой недели снова снизился. Индекс S&P 500 теряет позиции уже третью неделю подряд, а на прошлой неделе опустился на 3,05% до 4967,23 пункта. Снижение американских акций происходит на фоне продолжающегося сезона отчетности в США, а также укрепляющейся веры участников рынка в то, что снижения процентной ставки в США может не произойти вплоть до осени. В пятницу рассчитываемая по фьючерсам вероятность того, что по итогам заседания ФРС 31 июля ставка в США останется на текущем уровне в 5,25-5,5%, была близка к 57%.

Цены на нефть на прошлой неделе демонстрировали снижение. Ближайший фьючерс на Brent опустился за неделю на 3,49% до $87,29 за баррель, чему могло способствовать отсутствие дальнейшей эскалации конфликта между Ираном и Израилем.

20 апреля Палата представителей США одобрила законопроект о предоставлении помощи Украине на сумму порядка $61 млрд. Теперь закон должен быть одобрен Сенатом и подписан президентом. Выделение дополнительных средств со стороны США, вероятно, отложит начало мирных переговоров и приведет к затягиванию конфликта, что в целом негативно для рынков.

Спасибо, что дочитали статью. Подписывайтесь на наши каналы в Telegram и ВКонтакте.