Ключевая ставка Банка России формирует стоимость «коротких» денег в экономике. Это тот минимальный процент, под который Центральный Банк выдает кредиты коммерческим банкам, а также максимальный процент, под который ЦБ принимает средства от банков на депозиты.

Если говорить о динамике цен на государственные облигации, то повышение ключевой ставки, как правило, снижает цены на ОФЗ, в то время как ее снижение, наоборот, приводит к росту цен на подобные инструменты. Оговорка «как правило» здесь важна, поскольку будущие действия ЦБ могут быть заложены в цены заранее, поэтому реакция рынка на само событие (повышение или понижение ставки на ту или иную величину) может быть не столь однозначной и будет зависеть от того, насколько совпали действия ЦБ с рыночными ожиданиями. Кроме того, ключевая ставка в большей степени влияет на цены «коротких» облигаций с погашением через 1-2 года, в то время как доходность «длинных» ОФЗ с погашением от 10 лет и выше не настолько сильно подвержена влиянию текущих действий регулятора, а скорее зависит от ситуации в экономике на более длительном горизонте.

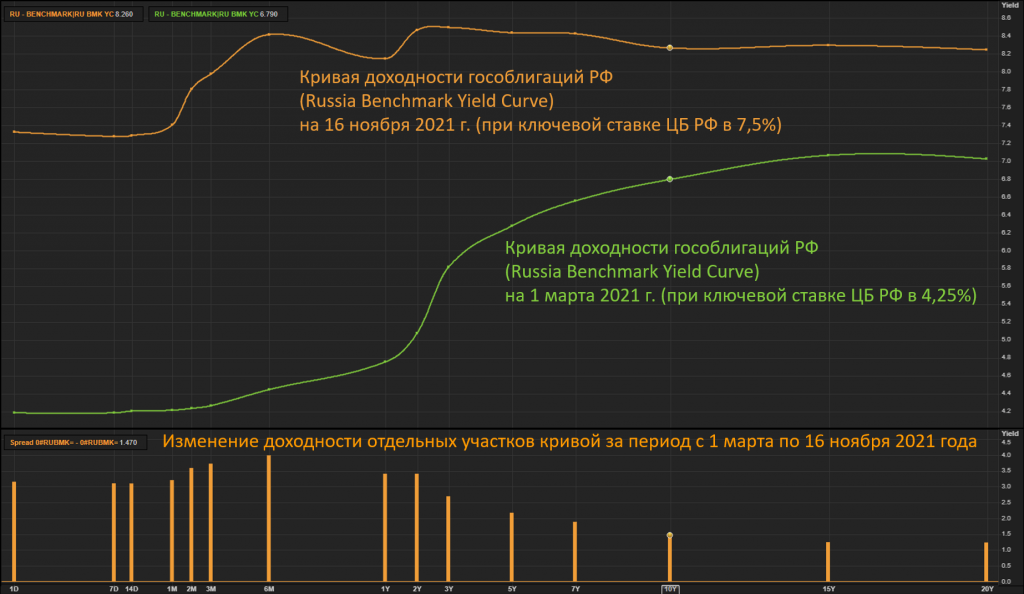

Последнее утверждение можно продемонстрировать на примере. Ниже приведены кривые доходности российских гособлигаций на 1 марта и 15 ноября 2021 года. Оба графика показывают доходность ОФЗ в зависимости от оставшегося до погашения срока. Из графиков видно, что после того, как ЦБ повысил ключевую ставку на 3,25 процентных пункта до 7,5%, доходность ОФЗ со сроком до погашения в ~1 год выросла на чуть большую величину — 3,39 процентных пункта до 8,14%. В то же время доходность 10-летнего бенчмарка ОФЗ увеличилась за тот же период лишь на 1,47 процентного пункта до 8,26%. При этом подобная форма кривой, когда доходность для бумаг с погашением от 2 до 7 лет находится примерно на одном уровне и превосходят доходность 10-летних бумаг, может говорить о том, что участники рынка верят в завершение цикла ужесточения денежно-кредитной политики, после чего в течение нескольких лет ключевая ставка снова будет снижена, что позволит «длинным облигациям» укрепиться в цене.

Хотя по сравнению с началом года доходности ОФЗ могут показаться весьма привлекательными, не стоит рассматривать их отдельно от показателя инфляции в РФ, который по итогам октября превысил отметку в 8% г/г. При продолжении роста инфляции нас, вероятно, ждет еще как минимум одно, а, возможно, и несколько повышений ключевой ставки регулятором, а это значит, что ОФЗ можно будет купить по более низким ценам, которые будут соответствовать большей доходности. Оптимальной точкой для входа здесь может оказаться момент, когда инфляция будет на пике, еще до того, как она покажет тенденцию к замедлению, что в свою очередь позволит рассчитывать на скорое прекращения цикла ужесточения денежно-кредитной политики регулятором и ее последующую нормализацию.

Стоит отметить, однако, что ключевая ставка и инфляция являются не единственными факторами, которые определяют доходность государственных бумаг. Геополитическая ситуация и другие риски тоже способны влиять на цены ОФЗ. Кроме того, резидентам, которые намерены инвестировать в государственные бумаги придется заплатить налог с купонов в 13%, а для нерезидентов размер налога составит 30%, поэтому итоговые доходности будут меньше тех, что приведены выше.

Тем не менее, если на фоне высокой инфляции доходность ОФЗ в ближайшие несколько месяцев еще прибавит, покупка "длинных" бумаг и "фиксация" высокого процента доходности на период до их погашения может оказаться выгодной стратегией для тех, кто инвестирует средства на долгий срок.

Спасибо, что дочитали материал до конца. Подписывайтесь на наши каналы в Яндекс Дзен и Telegram.