Сегодня я хотел бы подробно остановиться на таком инвестиционном инструменте, как закрытый паевой инвестиционный фонд или коротко ЗПИФ. Для начала буквально несколько слов об истории возникновения ЗПИФ в России и мире.

По сути, паевые инвестиционные фонды (ПИФ) уже давно являются частью инвестиционного мира. В США первый взаимный фонд (Mutual Fund – аналог паевого инвестиционного фонда за рубежом) был создан в 1924 году и назывался Massachusetts Investory Trust. Но в то время взаимные фонды очень тяжело приобретали доверие инвесторов, и большинство из них обратило внимание на паевые инвестиционные фонды только в конце 70-х − начале 80-х годов прошлого века, когда проценты по банковским вкладам оказались настолько низки, что не покрывали даже текущих темпов инфляции (что-то напоминает, не так ли?). В результате сегодня в США именно ПИФ преобладают на американском рынке капитала: количество американских взаимных фондов превышает 6 тысяч, и почти 40% американцев являются инвесторами таких фондов.

В Европе паевые инвестиционные фонды появились позднее и развивались не столь высокими темпами, как в США, но тоже достаточно стабильно.

Современная история создания паевых инвестиционных фондов в России началась 26 июля 1995 года с появления Указа Президента № 765 «О дополнительных мерах по повышению эффективности инвестиционной политики Российской Федерации», в котором определялся порядок создания и функционирования этого нового инвестиционного инструмента.

Первая управляющая компания паевых инвестиционных фондов (ОАО «АВО-Капитал») получила лицензию Федеральной комиссии по рынку ценных бумаг России 17 апреля 1996 г.

Первые фонды работали только с государственными ценными бумагами. Немного позднее появились фонды под управлением управляющих компаний «Кредит Свисс», «Тройка Диалог», «Монтес Аури», «ОФГ-Инвест», начавшие инвестировать средства пайщиков не только в государственные ценные бумаги, но и в акции российских приватизированных предприятий.

Паевые инвестиционные фонды спокойно пережили кризис 1998г. – ни один из ПИФ, действовавших на тот момент, не прекратил свое существование и не ущемил интересы пайщиков. Этот факт очень красноречиво свидетельствует потенциальным инвесторам о принципиальных отличиях и преимуществах инвестиций в ПИФ перед другими возможными вариантами инвестирования. Тем не менее, несмотря на то, что говорить, что услуги паевых фондов получили широкое распространение среди инвесторов, пока преждевременно, положительные тенденции в развитии этого перспективного направления инвестиционных инструментов уже видны. В частности, за последнее время обновлена законодательная база, касающаяся деятельности паевых фондов. Центральный банк ведет планомерную работу по улучшению механизмов коллективных инвестиций. Очень много внимания регулятора в последнее время уделяется вопросам защиты прав и интересов инвесторов, их информированию о возможных рисках, модификации и совершенствования систем управления такими рисками.

ИТАК, ЧТО ТАКОЕ ЗАКРЫТЫЙ ПАЕВОЙ ИНВЕСТИЦИОННЫЙ ФОНД?

Есть красивое законодательное определение паевого инвестиционного фонда – имущественный комплекс без образования юридического лица. Определение, которое у рядового инвестора вызывает больше вопросов, чем ответов.

На самом деле, ПИФ – это прежде всего инвестиция. Вернее, это инвестиционный инструмент, такой же как акция, облигация, депозит и т.д.

Изначально ПИФ это:

- правила доверительного управления;

- договор со специализированным депозитарием, который будет контролировать сделки с имуществом фонда;

- договор со специализированным регистратором, который будет учитывать инвестиционные паи и вести реестр пайщиков;

- договор с независимым аудитором, который будет контролировать правильность учета операций и имущества;

- договор с независимым оценщиком, который будет осуществлять оценку активов, не имеющих подтвержденной рыночной цены.

В общем, до момента появления в фонде имущества ПИФ − это просто набор документов с печатями и подписями. А вот когда инвесторы, то есть пайщики, внесут имущество и сформируют фонд, вот тогда он и станет инвестиционным инструментом.

Действия по управлению имуществом для реализации инвестиционных целей пайщиков осуществляет управляющая компания фонда (УК), которая совершает все операции и подписывает все документы от имени фонда, обязательно указывая на то, что она действует в качестве доверительного управляющего фондом.

ФУНДАМЕНТАЛЬНЫЕ ОТЛИЧИЯ ЗАКРЫТЫХ И ОТКРЫТЫХ ПАЕВЫХ ИНВЕСТИЦОННЫХ ФОНДОВ

Помимо всех юридических аспектов базовым критерием, отличающим закрытые паевые инвестиционные фонды (ЗПИФ) от открытых (ОПИФ), является форма образования дохода. Если в ОПИФ доход образуется только за счет разницы цены приобретения и цены погашения пая, то в ЗПИФ, помимо данного способа, есть еще возможность выплаты промежуточного дохода.

Также в существенные отличия надо добавить:

- количество паев фонда – у ОПИФ оно может меняться каждый день в зависимости от приобретений и погашений. В ЗПИФ количество паев, выданных инвесторам при формировании фонда, изменяется редко: только в случае дополнительного выпуска паев или частичного погашения, для осуществления которого существуют отдельные специальные условия.

- ликвидность – в соответствии с законодательством, управляющая компания обязана погасить паи ОПИФ в установленные сроки после подачи заявки на погашение. В случае со ЗПИФ инвестор по общему правилу «подписывается» на срок деятельности фонда и, по большому счету, единственная возможность оперативного выхода из числа пайщиков – продажа собственных паев другому инвестору.

РОЛЬ УПРАВЛЯЮЩЕЙ КОМПАНИИ В ЗПИФ

Ответственность – это основное определение роли управляющей компании в создании и работе ЗПИФ. Ответственность перед всеми так или иначе заинтересованными сторонами:

- перед пайщиком – за достижение инвестиционных целей и удовлетворение потребностей, за чем, собственно, пайщик и пришел в управляющую компанию;

- перед Банком России – за качество оказываемых услуг, защиту интересов пайщиков, соблюдение нормативов и законодательства;

- перед специализированным депозитарием – по операциям с имуществом, качеству и срокам предоставления информации;

- перед бенефициарами управляющей компании – за достижение экономических целей, которые поставлены перед компанией, уровня прибыльности, а также за контроль над расходами и аппетитом компании к риску.

Управляющая компания:

- осуществляет от имени фонда все операции;

- учитывает их;

- сверяет правильность расчетов по фонду со специализированным депозитарием;

- разрабатывает и оценивает инвестиционные идеи и риски;

- осуществляет необходимые корпоративные действия в части портфельных компаний;

- выполняет ряд других функций, в зависимости от того, какой тип управления подразумевается в фонде: активный или пассивный.

Управляющая компания инициирует или пропускает через себя и свой анализ все инвестиционные идеи, которые реализуются в ЗПИФ.

РОЛЬ СПЕЦИАЛИЗИРОВАННОГО ДЕПОЗИТАРИЯ В ЗПИФ

Специализированный депозитарий (спецдеп) – ключевой объект инфраструктуры ЗПИФ. В нескольких словах задачи спецдепа:

- контроль соответствия операций ЗПИФ законодательству РФ;

- контроль соответствия операций ЗПИФ правилам доверительного управления ЗПИФ;

- документальный учет операций в ЗПИФ;

- согласование всех сделок и операций, связанных с имуществом фонда, как по отчуждению, так и по приобретению имущества;

- периодический отчет Центральному банку Российской Федерации об операциях по фонду;

- экстренное уведомление Центрального банка Российской Федерации о нарушениях, допущенных управляющей компанией и т.д.

Спецдеп – это независимый сторож активов фонда, гарант того, что все операции будут осуществлены в рамках действующего законодательства и правил фонда.

Свою деятельность спецдеп начинает с момента формирования фонда и заканчивает только в момент прекращения фонда.

Помимо всего прочего, спецдеп, в случае возникновения проблем с управляющей компанией, проводит собрание по смене УК фонда, а в случае отзыва лицензии у УК осуществляет прекращение фонда: распродает имущество, выплачивает средства пайщикам и закрывает фонд.

Спецдеп, как и УК, − лицензированный участник финансового рынка, как и УК, находится под надзором Центрального банка Российской Федерации, тоже имеет серьезные нормативные требования к своей деятельности.

РОЛЬ СПЕЦИАЛИЗИРОВАННОГО РЕГИСТРАТОРА В ЗПИФ

Если специализированный депозитарий контролирует имущество фонда, то специализированный регистратор (спецрег) отвечает за операции с паями.

Задачи специализированного регистратора:

- ведение реестра всех пайщиков с момента формирования фонда. Именно он определяет первоначальное количество паев в фонде и рассчитывает, сколько паев принадлежит каждому инвестору в зависимости от размера его вклада в фонд.

- ведение лицевых счетов. Спецрег проводит все операции по движению паев в соответствии с первичными документами (договоры купли-продажи, дарения, мены и т.д.), он учитывает и исполняет обременения на паи, возникающие в силу залога инвестором паев или иных причин.

- предоставление актуальной информации о пайщиках в любое время по требованию УК, спецдепа или Банка России.

- возмещение лицам, права которых учитываются на лицевых счетах в указанном реестре (в том числе номинальным держателям инвестиционных паев, доверительным управляющим и иным зарегистрированным лицам), а также приобретателям инвестиционных паев и иным лицам, обратившимся для открытия лицевого счета, убытков, возникшие в связи:

с невозможностью осуществить права на инвестиционные паи, в том числе в результате неправомерного списания инвестиционных паев с лицевого счета зарегистрированного лица (например, в случае хакерской атаки);

с невозможностью осуществить права, закрепленные инвестиционными паями;

с необоснованным отказом в открытии лицевого счета в указанном реестре.

Спецрег, как и УК, − лицензированный участник финансового рынка, также находится под надзором Центрального банка Российской Федерации и имеет серьезные нормативные требования к своей деятельности.

Зачастую функции специализированного регистратора на основании отдельной лицензии выполняет то же юридическое лицо, которое выполняет функции специализированного депозитария.

РОЛЬ ОЦЕНЩИКА В ЗПИФ

Чаще всего ЗПИФ используется для инвестиций в активы, которые не имеют признаваемой рыночной цены, периодически обновляемой организатором торгов, как это происходит с другими финансовыми инструментами. ЗПИФ в этом отношении гибче и может, например, инвестировать в доли ООО или АО, не торгуемые на бирже, в недвижимость или права требования, которые в силу своей специфики тоже не имеют установленной на основании спроса и предложения цены.

Но любая инвестиция должна иметь стоимость. Именно для определения этой стоимости и необходим независимый оценщик. Оценщик проводит оценку активов фонда, которая и учитывается в расчете стоимости чистых активов.

В соответствии с законодательством фонд обязан проводить оценку активов, если на них не определяется рыночная цена, не реже, чем два раза в год.

За последние годы в отрасли оценки активов произошли существенные изменения в части ужесточения контроля за деятельностью оценщиков, что благоприятно сказалось на точности оценки, но не на стоимости услуг по данной оценке.

Помимо этого, в части своей деятельности по защите прав инвесторов Банк России установил дополнительные критерии, которым должен соответствовать независимый оценщик недвижимости, входящей в состав ЗПИФ для неквалифицированных инвесторов. Среди условий, например, такие:

- юридическое лицо;

- выручка которого за последний отчетный год от договоров на проведение оценки объектов недвижимости составляет не менее 100 миллионов рублей;

- имеет опыт проведения оценки объектов недвижимости ежегодно в течение последних 10 календарных лет.

РОЛЬ АУДИТОРА В ЗПИФ

Аудитор, если он предусмотрен правилами фонда, подтверждает правильность учета операций фонда для дополнительной гарантии получения инвесторами и регулятором точной и достоверной информации о фонде.

Ежегодному аудиту подлежат:

- бухгалтерская (финансовая) отчетность управляющей компании, ведение учета и составление отчетности в отношении имущества паевого инвестиционного фонда и операций с этим имуществом;

- сделки, совершенные с активами паевого инвестиционного фонда.

Аудиторское заключение по результатам ежегодного аудита является обязательным приложением к бухгалтерской (финансовой) отчетности управляющей компании паевого инвестиционного фонда.

КАК МЫ СОЗДАЕМ ЗПИФ

Теперь, пожалуй, перейдем к самому интересному: как же создается закрытый паевой инвестиционный фонд. ЗПИФ – он как живой организм − постоянно растет, меняется и порой так, что от первоначального проекта остается только категория и название.

Создать ЗПИФ, как уже говорилось, с формальной точки зрения не так сложно: необходимо подготовить комплект документов, включающий правила фонда, договоры с инфраструктурными организациями, придумать название, оплатить услуги по регистрации или согласованию правил фонда, и ЗПИФ создан.

И вот тут нам придется вернуться назад. Потому что все вышеописанное – это формальная рутина. Главное − это идея. И с ней, как обычно, не все так просто. Источниками идеи для ЗПИФ обычно выступает или управляющая компания, или сам инвестор.

Существовать же ЗПИФ начнет, как только завершится процесс формирования, то есть созданную оболочку наполнят активы, которые и позволят реализовать идею фонда.

Источников активов тоже может быть два:

- активы находит и приносит инвестор, который придумал идею;

- активы находит и приносит управляющая компания, «продав» идею своим текущим и потенциальным клиентам.

Сегодня поистине время возможностей. И идей, потенциально перспективных для инвестиций, великое множество.

Поэтому сначала управляющая компания должна понять, что эта конкретная идея может принести доход. Для этого мы анализируем саму идею, оцениваем бизнес-план и бизнес-модель проекта, анализируем отрасль, в которой предполагается реализовать проект, оцениваем возможные риски и вообще подходим к проекту достаточно критично. Поэтому будьте готовы к тому, что специалисты управляющей компании будут задавать неудобные вопросы, докапываться до каждой цифры, просить обоснование каждого предположения.

Идеальной как для управляющей компании, так и для потенциального инвестора, пришедшего с идеей, будет ситуация, при которой в определенный момент времени до (и это необходимо подчеркнуть) начала реализации проекта компетенция управляющей компании будет в рассматриваемом вопросе выше, чем у инициатора, как минимум за счет кругозора и опыта реализации других проектов. Идеал не всегда объективно достижим, но к нему нужно стремиться.

Наша цель ни в коем случае не «завалить» проект, а найти все возможные на данный момент риски и понять, можем ли мы ими управлять, минимизировать, страховать, чтобы впоследствии их реализация не сказалась негативно на самом проекте.

После анализа идеи и определения способов ее реализации, возможных рисков и способов их управления наступает этап, когда стороны определяют стоимость услуг всех компаний, входящих в инфраструктуру ЗПИФ, и фиксируют основные ключевые моменты Правил фонда, а управляющая компания начинает готовить этот ключевой для всех документ. Дальше все просто и описано выше.

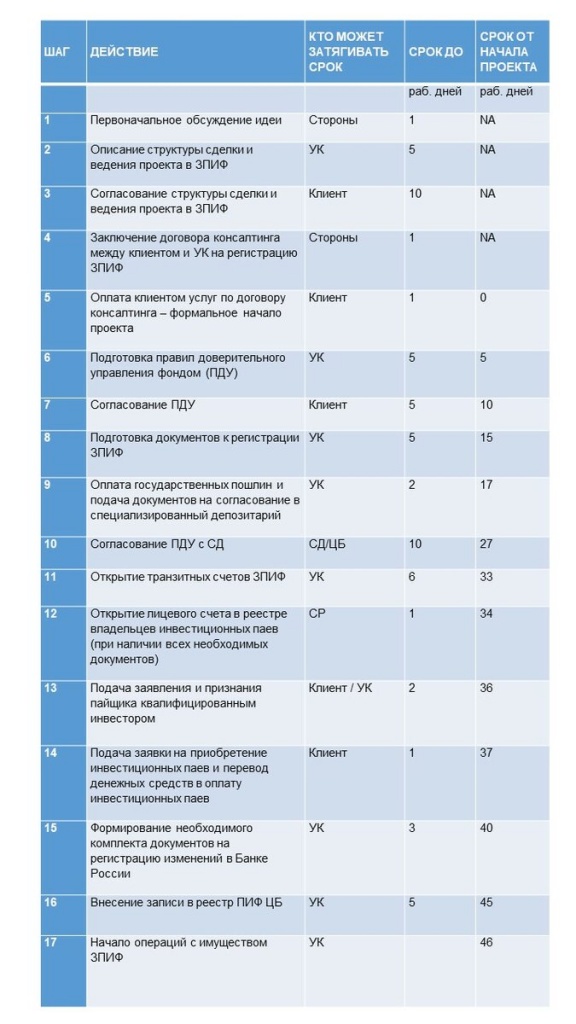

КАК СОЗДАТЬ ЗПИФ (ЧЕК-ЛИСТ СО СРОКАМИ)

У каждого ЗПИФ своя судьба и своя история. Сроки, за исключением законодательно установленных, на каждом этапе зачастую приблизительные. И в расположенной ниже таблице сроки указаны как некая средняя величина, определенная, исходя из нашего опыта. Но общая дорожная карта создания и формирования ЗПИФ для квалифицированных инвесторов, например, денежными средствами (а могут быть и другие активы – об этом далее), выглядит следующим образом:

В случае формирования фонда имуществом (недвижимость, доли компаний, ценные бумаги и т.д.), есть нюансы:

- если имущество не имеет признаваемой рыночной стоимости (не торгуется на бирже), то необходима оценка, причем тем оценщиком, который указан в правилах фонда. Эту оценку оплачивает владелец имущества – будущий пайщик. Срок «свежести» оценки − не менее 6 месяцев.

- в случае недвижимости имущество попадает в фонд после перерегистрации права в Росреестре (обычно 6-8 рабочих дней), после этого определяется стоимость фонда, пая и зачисляются паи на лицевой счет фонда.

- в случае долей ООО имущество попадает в фонд после внесения соответствующих записей в Единый государственный реестр юридических лиц налоговой инспекции (обычно 6 рабочих дней), после этого определяется стоимость фонда, пая и зачисляются паи на лицевой счет фонда.

- в случае акций АО специализированный депозитарий открывает счет номинального держателя в реестре общества (1-2 рабочих дня) и происходит перерегистрация прав на акции (1 рабочий день), имущество попадает в фонд, после этого определяется стоимость фонда, пая и паи зачисляются на лицевой счет фонда.

- в случае акций, облигаций или иных финансовых инструментов, имеющих признаваемую рыночную котировку, клиент подает передаточное распоряжение на перевод активов на транзитный счет депо фонда. УК со своей стороны подает поручение на прием этих активов. После операций в депозитариях (1 рабочий день) имущество попадает в фонд, после этого определяется стоимость фонда, пая и зачисляются паи на лицевой счет фонда.

Таким образом, как мы видим, на данный момент ЗПИФ – уже достаточно устойчивый, законодательно обеспеченный и процедурно отрегулированный инвестиционный инструмент. И вместе опытной и квалифицированной управляющей компанией открывает дополнительные возможности для инвесторов.