На предыдущей неделе основное внимание инвесторов было сосредоточено на итогах сентябрьского заседания ФРС, которые были озвучены в среду. Хотя в своем заявлении представители американского регулятора не обозначили конкретных сроков начала сокращения ежемесячных объемов выкупа активов, ситуацию в ходе своей пресс-конференции прояснил глава ФРС Джером Пауэлл. Из его слов можно сделать вывод, что решение о сокращении объемов выкупа активов может быть принято уже на следующем заседании, если на тот момент показатели по инфляции и, главное, по рынку труда будут удовлетворять условиям регулятора.

Тем не менее, глава ФРС также заметил, что процесс сокращения объемов выкупа (tapering) может быть завершен лишь к середине 2022 года, а его завершение не должно стать сигналом для повышения ставки. Таким образом, как мы и предполагали в среду, господин Пауэлл дал рынку более прозрачные сигналы относительно действий регулятора, не озвучивая при этом конкретных решений, и обозначил, что процесс сворачивания стимулов не будет слишком резким.

Несмотря на это, повод для беспокойства у рынков все-таки есть, ведь по итогам сентябрьского заседания половина (9 из 18) представителей ФРС ожидают, что ставка будет увеличена уже в 2022 году, в то время как, согласно июньским прогнозам, всего 7 участников ожидали роста ставки в этот период. Что же касается 2023 года, то в сентябре лишь 1 представитель ФРС прогнозирует сохранение ставки на текущем уровне, хотя в июне подобного прогноза придерживалось 5 участников. При этом сентябрьский медианный прогноз по ставке в США составляет 1% против 0,6% в июне.

Кроме того, прогноз роста ВВП США по итогам 2021 году в сентябре снизился до 5,9% по сравнению с июньскими 7%, а прогноз уровня инфляции в Штатах (PCE inflation), наоборот, вырос в сентябре до 4,2% г/г по сравнению с 3,4% г/г в июне.

Стоит отметить, что на прошлой неделе решение по ставке принималось не только в США. Регулятор Бразилии увеличил ставку на 100 б.п. до 6,25%, ЦБ Норвегии поднял ставку с 0% до 0,25%, в то время как ЦБ Венгрии увеличил ставку на 15 б.п. до 1,65%. На фоне высокой инфляции тренд на ужесточение монетарной политики представляется вполне логичным. Исключением на прошлой неделе стал ЦБ Турции, который, вопреки ожиданиям, снизил ставку на 100 б.п. до 18%, несмотря на то, что инфляция в стране по итогам августа выросла до 19,25% г/г, что является максимальным значением с апреля 2019 года.

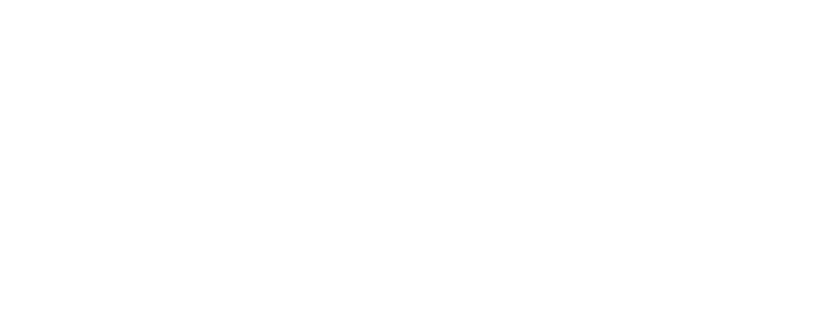

Не взирая на неоднозначные итоги заседания ФРС и увеличение доходности по американским государственным облигациям (доходность 10-летних UST за неделю выросла на 9 б.п. до 1,45%), индекс S&P 500 на прошлой неделе закрылся в плюсе, прибавив по ее итогам 0,51% до 4455,5 пункта. В положительной зоне неделю закрыли 56,4% бумаг, входящих в индекс.

Наилучшую динамику среди бумаг, входящих в индекс S&P 500, продемонстрировали акции туристической компании Expedia Group (+12,94% до $171,99). Ускорение темпа роста цен на бумаги компании началось в среду и продолжилось в четверг на фоне конференц-звонка, в рамках которого CEO Expedia Group дал обнадёживающие комментарии относительно текущей ситуации со спросом.

Аутсайдером недели, среди входящих в индекс бумаг, стали акции компании FedEx Corp (-11,20% до $226,64). После закрытия рынка 21 сентября компания представила результаты за квартал, которые не оправдали ожидания рыночных игроков.

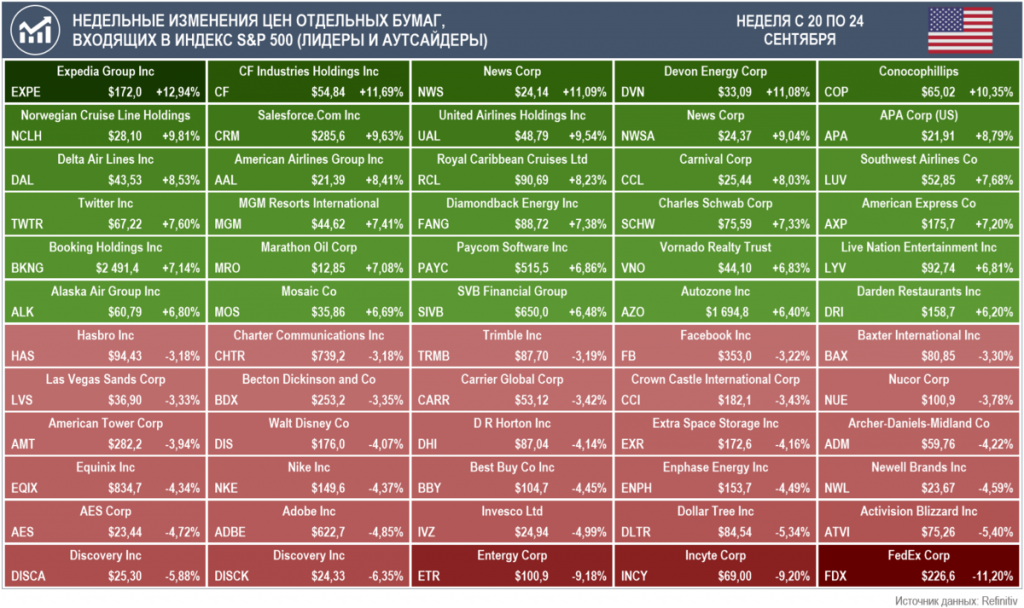

Российские ОФЗ на прошлой неделе оказались под давлением в связи с возможностью распространения санкций США на вторичный рынок для новых выпусков российских госбумаг. На фоне новостей об одобрении Палатой представителей США оборонного бюджета, содержащего соответствующую поправку, касающуюся ОФЗ, российские госбумаги оказались под дополнительным давлением, показав увеличение доходностей почти на всех участках кривой. Доходность 10-летнего бенчмарка выросла за неделю на 20 б.п. до 7,28%, а наибольший рост наблюдался в доходности 1-летнего бенчмарка, которая прибавила 26 б.п. до 7,11%. Несмотря на тревожные новости, для реализации санкционных рисков, законопроект должен быть одобрен в Сенате и подписан президентом США. Есть вероятность, что окончательный вариант законопроекта не будет содержать вышеупомянутой поправки.

Цена на нефть на прошлой неделе росла. Ноябрьский фьючерс на Brent на бирже ICE закрылся в пятницу на уровне $78,09 за баррель, прибавив за неделю 3,65%.

На этом фоне рубль также умеренно укрепился как к доллару, так и к евро. К американской валюте рубль вырос на 0,18% до ₽72,72/$, в то время как относительно евро российская валюта укрепилась на 0,21% до ₽85,23/€.

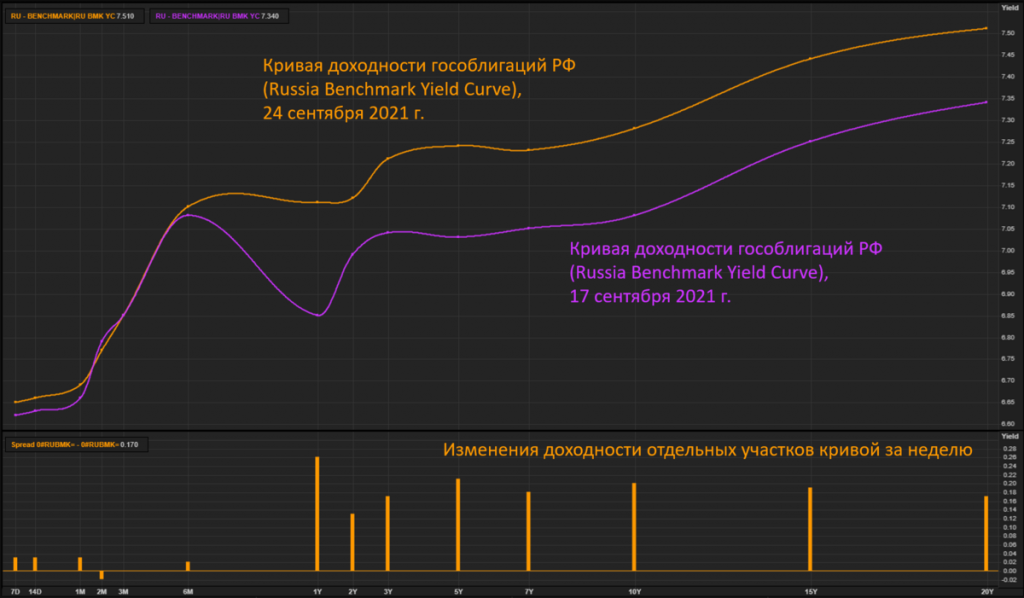

Индекс Мосбиржи по итогам недели изменился незначительно, прибавив менее 0,1% и закрывшись на уровне 4038,23 п. На фоне отсутствия сильных колебаний в рубле схожую динамику показал и Индекс РТС, прибавивший 0,14% до 1747,56 п.

Лидером роста среди бумаг, входящих в Индекс Мосбиржи, стали акции "Роснефти" (+8,27% до ₽614). Помимо укрепления нефтяных цен поддержку акциям компании оказали сообщения о том, что "Роснефть" может получить возможность экспортировать газ Европу через агентское соглашение с "Газпромом".

Аутсайдером недели стали расписки HeadHunter (-3,52% до ₽3696).

Еще одним важным событием недели стали выборы в Германии, которые прошли в воскресенье. Согласно результатам экзит-поллов, опубликованных телеканалом ZDF, на которые ссылается Reuters, на выборах лидируют социал-демократы (СДПГ), с небольшим отрывом опережающие блок ХДС/ХСС.

На предстоящей неделе в Сенате США должно состояться голосование относительно финансирования правительства и увеличения лимита госдолга. На вторник запланировано выступление главы ФРС Джерома Пауэлла перед банковским комитетом сената США. На следующей неделе также будут опубликованы первичные или уточненные данные по индексам PMI от Markit в производственном секторе для ряда стран, включая Россию, США и Китай.

Более подробный список экономических событий на предстоящую неделю опубликуем на канале в ближайшем будущем.

Следите за новостями и удачных вам инвестиций!

Спасибо, что дочитали материал до конца. Подписывайтесь на наши каналы в Яндекс Дзен и Telegram.