Рубль на прошлой неделе продолжил дешеветь относительно основных валют. По отношению к доллару российская валюта дешевела на продолжении пятой недели подряд, а по итогам закрытия недели в пятницу курс доллара продемонстрировал наибольший недельный рост с декабря, увеличившись на 4,55% до 81,13 ₽. В моменте 7 апреля американская валюта дорожала до 83,5 ₽, обновив таким образом годовой максимум. Евро и юань также обновили максимумы по отношению к рублю с апреля прошлого года, прибавив за неделю 5,58% и 4,71% до 88,91 ₽ и 11,81 ₽ соответственно. На динамику рубля могла повлиять новость о сокращении продаж валюты со стороны ЦБ для Минфина в рамках бюджетного правила. В апреле (с 7 апреля по 5 мая) объем продаж сократится до 3,7 млрд руб. в день по сравнению с 5,4 млрд руб. в день в марте. Кроме того, на валютный курс могут влиять новости об одобрении сделок по продаже крупными иностранными компаниями своих активов в РФ, поскольку для осуществления выплат российские покупатели этих активов должны приобрести валюту на рынке. Подобные новости также могут увеличивать спекулятивную составляющую в формировании курса.

В пятницу Минфин РФ опубликовал предварительные данные по бюджету, согласно которым бюджетный дефицит по итогам I квартала составил 2,4 трлн руб., сократившись на 180 млрд руб. по сравнению с оценкой на конец февраля. Доходы бюджета за первый квартал составили ~5,68 трлн руб. (сокращение г/г на ~21%), в то время как расходы возросли на 34% г/г до ~8,08 трлн руб. После выхода статистики рубль несколько укрепил позиции (сокращение дефицита по сравнению с февралем является положительным фактором), однако курс доллара все же закрыл неделю выше уровня 81 ₽.

Роста нефтяных цен пока оказалось недостаточно для остановки удешевления рубля, однако он положительно сказывается на акциях российских компаний. На фоне решений отдельных участников ОПЕК+ о сокращении добычи с мая (об этом мы писали еще на прошлой неделе) июньский фьючерс на нефть Brent на бирже ICE вырос в цене за неделю на 6,55% до $85,12 (данные на момент закрытия в четверг).

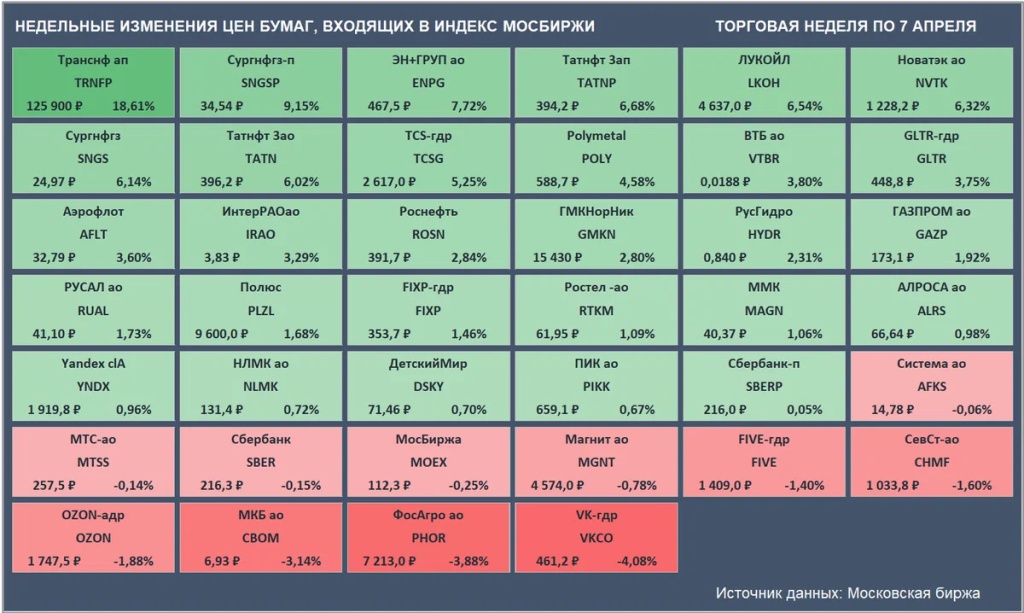

На фоне ослабления рубля и роста нефтяных котировок рост демонстрировали и российские акции. Индекс Мосбиржи в четверг обновил максимум с апреля 2022 года, а по итогам недели закрылся на отметке 2508,39 п., показав рост на 2,36%. РТС на фоне заметного ослабления рубля снизился за неделю на 2,23% до 974,52 п.

Лидером по росту цены за неделю среди бумаг, входящих в Индекс Мосбиржи, стали привилегированные акции Транснефти (+18,61% до ₽125 900).

Аутсайдером недели оказались расписки VK (-4,08% до ₽461,2).

В США на прошлой неделе в фокусе рынка были данные по занятости. В среду была опубликована статистика по открытым вакансиям за февраль, которая показала снижение показателя JOLTS (число открытых вакансий) ниже 10 млн впервые с мая 2021 года. В пятницу публикация данных по рынку труда показала, что безработица в США в марте снизилась до 3,5% по сравнению с 3,6% в феврале, а число занятных в несельскохозяйственном секторе выросло за март на 236 тыс. (близко к консенсус-прогнозу по данным Trading Economics). В целом данные продолжают свидетельствовать о сильном рынке труда, который, что вероятно, позволит ФРС повысить ставку в начале мая еще на 25 б.п. до диапазона 5-5,25%.

На предстоящей неделе важным днем будет среда, когда в США опубликуют данные по инфляции за март, а вечером представят протоколы с мартовского заседания ФРС.

Кроме того, в среду решение по процентной ставке примет Банк Канады.

На следующей неделе в США стартует сезон корпоративных отчетов. В пятницу финансовые результаты опубликуют крупные банки — JP Morgan, Citi, Wells Fargo. Отчетность крупных представителей банковского сектора может быть интересна после недавнего роста волатильности на фоне банкротств нескольких менее крупных банков в США.

Спасибо, что дочитали статью. Подписывайтесь на наши каналы в Telegram и ВКонтакте.