Недельные изменения по различным инструментам (Источник данных: Refinitiv); при создании изображения использовалась работа Ivan Kurmyshov / Shutterstock.com

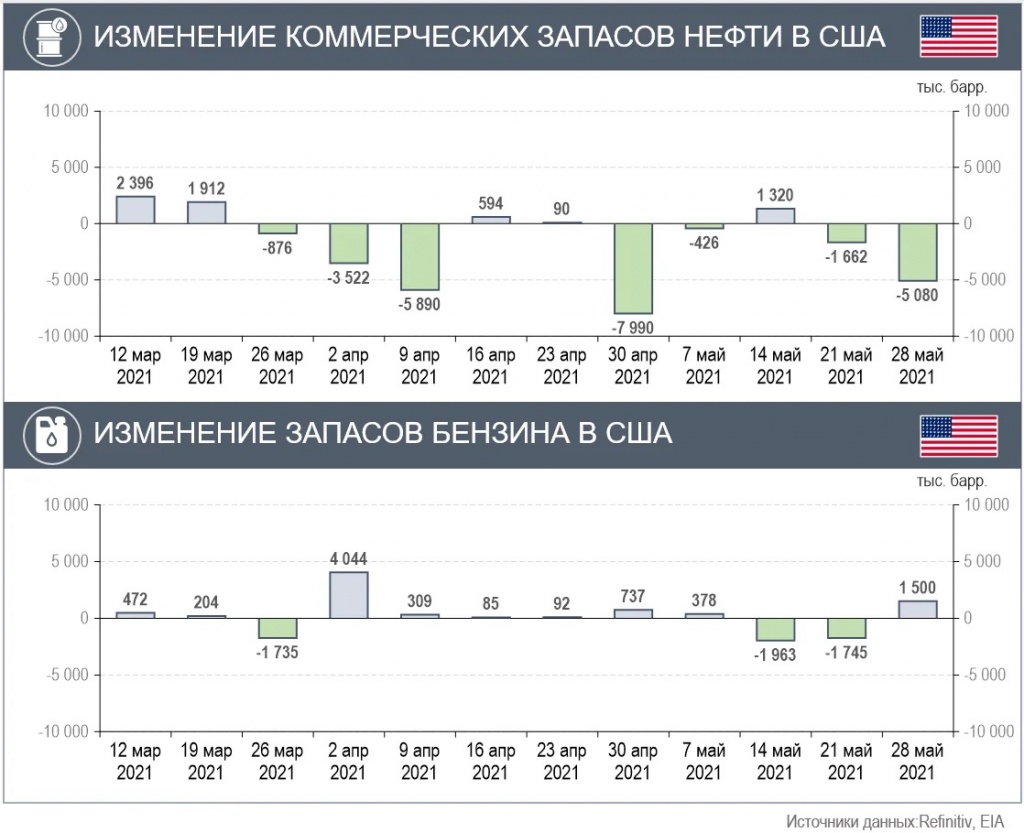

Во вторник министры стран-участников ОПЕК+ приняли решение оставить в силе намеченный планы по постепенному наращиванию объемов добычи в предстоящие месяцы. Министры отметили, что спрос на нефть демонстрирует сигналы к улучшению, в то время как нефтяные запасы в странах ОЭСР снижаются. В четверг EIA сообщило об очередном снижении запасов в США. На неделе по 28 мая запасы нефти в США сократились на 5,08 млн баррелей при консенсус-прогнозе аналитиков от Refinitiv на снижение в 2,44 млн баррелей. Запасы бензина выросли на 1,5 млн баррелей, хотя консенсус-прогноз также предполагал снижение на 1,48 млн баррелей.

Недельные изменения коммерческих запасов нефти и бензина в США за 12 недель по 28 мая 2021 г. (Источники: Refinitiv, EIA)

Нефтяные цены отреагировали на новости позитивно, закрывшись во вторник выше уровня в $70 за баррель, а в пятницу в моменте ближайший фьючерсный контракт на нефть Brent на бирже ICE Futures поднимался выше отметки $72 за баррель, однако закрыл неделю на уровне $71,89, прибавив по ее итогам 3,25%.

Риском для нефтяных цен по-прежнему остается возможное возобновление нефтяных поставок из Ирана в случае, если переговоры по возвращению страны в ядерную сделку дадут результат.

В четверг министр финансов РФ Антон Силуанов сообщил о том, что структура средств ФНБ изменится, а активы в долларах США, занимавшие долю 35% в структуре, будут полностью из нее исключены. Также планируется сократить долю британского фунта (с 10% до 5%) и нарастить доли евро (с 35% до 40%), китайского юаня (с 15% до 30%) и добавить в портфель золото в размере 20%. По словам господина Силуанова, структура ФНБ может быть перераспределена в соответствии с новыми пропорциями в течение месяца.

Хотя с технической точки зрения перераспределение вряд ли окажет существенное влияние на валютный курс, изменение структуры преследует цель защититься от возможных санкционных рисков, что в целом является скорее негативным сигналом для рубля, поскольку косвенно показывает, что правительство продолжает рассматривать сценарий ужесточения санкций как вероятный и предпринимает действия для хеджирования рисков на случай его реализации.

Дополнительным фактором, способным ограничить рост российской валюты выступает увеличение запланированного объема закупок валюты Минфином РФ в июне. Опубликованный в четверг объем на июнь составляет 220,9 млрд руб., что является максимальным значением планируемых закупок валюты с начала пандемии.

Несмотря на это, поддерживаемая растущими ценами на нефть российская валюта укрепилась по итогам недели на 0,49% к доллару США до ₽72,8/$, а относительно евро увеличилась на 0,76% до ₽88,5/€. Доходность российских 10-летних ОФЗ при этом выросла за неделю на 8 б.п. до 7,24%.

Еще одной новостью, пришедшей с полей ПМЭФ, стало предложение президента РФ Владимира Путина продлить программу льготной ипотеки для всех регионов России еще на 1 год (т.е. до июля 2022 года). Предложение подразумевает повышение ставки по программе с 6,5% до 7%, а кредитный лимит снизить до 3 млн рублей. Кроме того, господин Путин предложил также расширение программы ипотеки для семей с детьми. Согласно его предложению, теперь на участие в прогармме смогут претендовать также семьи с одним ребенком, родившимся после 1 января 2018 года. Кредитная ставка по данной программе составляет 6%.

Заявленные инициативы могут выступить в качестве поддержки для акций застройщиков, для которых предыдущий год в целом и так оказался достаточно удачным. Тем не менее, стоит отметить, что предложение, очевидно, идет вразрез с позицией ЦБ, представители которого ранее заявляли о рисках сохранения массовых льготных ипотечных программ, способных привести к формированию пузырей на рынке недвижимости.

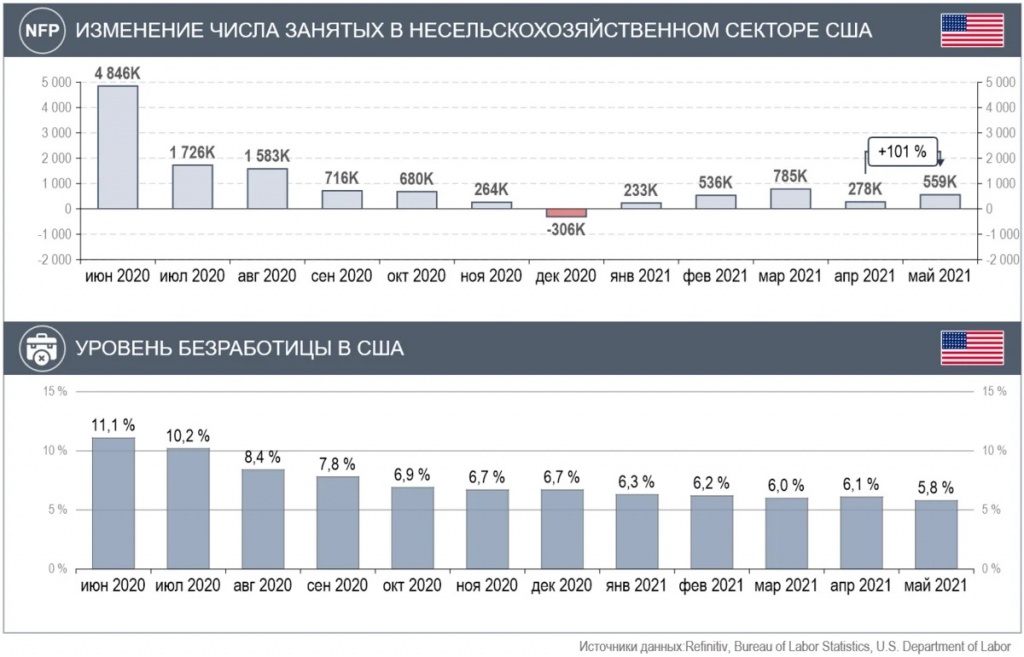

В США на прошлой неделе инвесторы ожидали статистику по рынку труда, ситуация на котором, наряду с инфляцией, является определяющим фактором при принятии ФРС решений относительно дальнейшего курса монетарной политики.

Число первичных обращений за пособиями по безработице в США на неделе по 29 мая оказалось минимальным с марта 2020 года. Тем не менее, общее число лиц, получающих пособия, за неделю до этого выросло до 3,77 млн человек, что на 4,3% превысило консенсус-прогноз аналитиков от Refinitiv.

Изменение числа занятых в несельскохозяйственном секторе США (non farm payrolls), хоть и превысило в мае пересмотренное апрельское значение более чем в 2 раза, все же оказалось на 14% ниже консенсус-прогноза, составив 559 тыс. При этом безработица в США сократилась с 6,1% в апреле до 5,8% в мае. Несмотря на то, что данные по числу занятых не дотянули до прогноза, их влияние на рынок в моменте скорее положительное, поскольку число занятых растет, однако текущие темпы этого роста могут не давать ФРС явных сигналов к тому, чтобы начать ужесточение монетарной политики. Данное предположение частично подтверждается снижением индекса волатильности VIX после выхода данных по занятости в пятницу. По итогам недели индекс опустился на 2,03% до уровня 16,4 пункта.

Статистика по занятости в несельскохозяйственном секторе и уровню безработицы в США (Источники: Refinitiv, Bureau of Labor Statistics, U.S. Department of Labor)

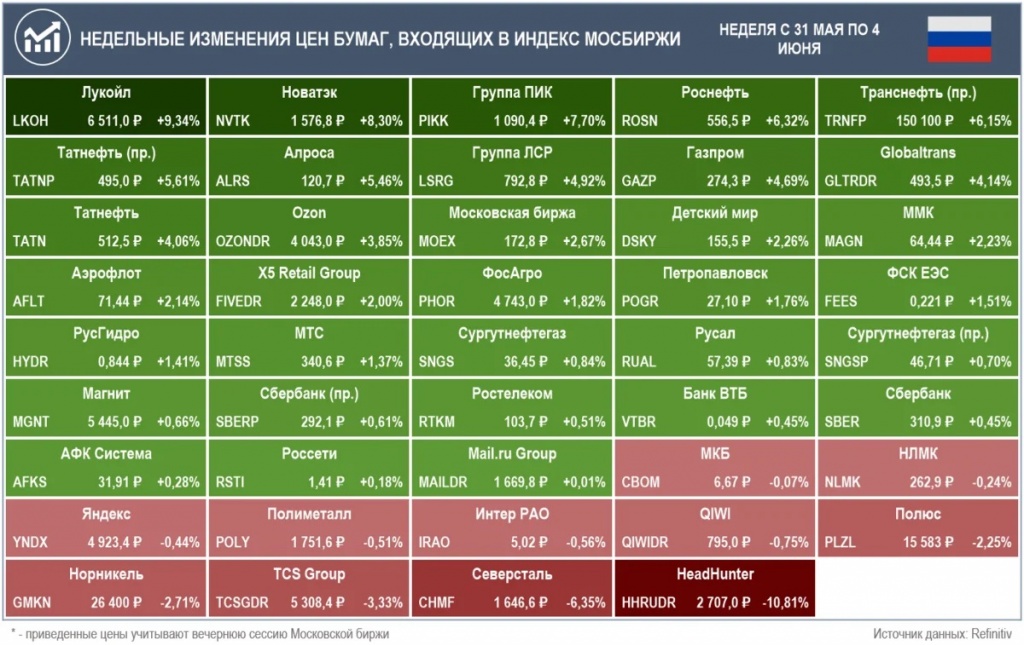

Рост нефтяных цен положительно сказался на динамике российского рынка акций. Индекс Мосбиржи прибавил за неделю 2,06% до 3807,43 пункта, в то время как его долларовый аналог Индекс РТС вырос на 2,7% до 1647,06 пункта.

- Лидерами роста среди бумаг, входящих в Индекс Мосбиржи, стали акции ПАО "Лукойл" (+9,34% до ₽6511) и бумаги ПАО "Новатэк" (+8,30% до ₽1576,8).

- Аутсайдерами недели стали расписки HeadHunter Group (-10,81% до ₽2707) и акции Северстали (-6,35% до ₽1646,6), хотя снижение бумаг последней отчасти обусловлено отсечкой по дивидендам.

Недельные изменения цен бумаг, входящих в Индекс Мосбиржи (Источник данных: Refinitiv)

Индекс S&P 500 также закончил неделю в плюсе, прибавив по ее итогам 0,61% до 4229,89 пункта. Рост цен на энергоносители также оказал влияние и на динамику акций США.

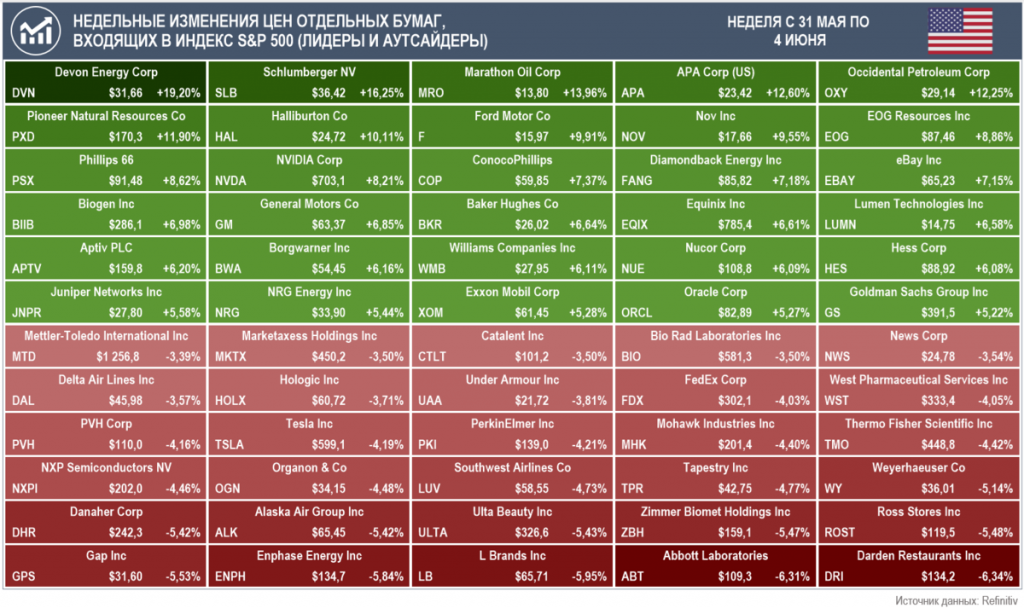

- Лидерами роста за неделю среди бумаг, входящих в индекс S&P, стали акции производителя нефти и газа Devon Energy Corp (+19,20% до $31,66) и бумаги нефтесервисной компании Schlumberger NV (+16,25% до $36,42).

- Аутсайдерами недели стали акции компании Darden Restaurants Inc (-6,34% до $134,15), занимающейся управлением ресторанами, а также бумаги производителя медицинского оборудования Abbott Laboratories (-6,31% до $109,29).

Лидеры и аутсайдеры по приросту стоимости акций за неделю с 31 мая по 4 июня среди компаний, входящих в индекс S&P 500 (Источник данных: Refinitiv)

Как уже упоминалось выше, к концу недели индекс волатильности VIX снизился, однако уже в следующий четверг в США опубликуют данные по инфляции в мае, что может снова привести к росту волатильности, если данные превзойдут прогноз.

Для России центральным событием предстоящей недели может стать пятничное заседание Банка России, по итогам которого регулятор огласит решение по ключевой ставке.

Более подробный обзор событий предстоящей недели, а также дивидендный календарь опубликуем на канале в ближайшее время. Следите за новостями и удачных вам инвестиций!

Спасибо, что дочитали материал до конца. Подписывайтесь на наши каналы в Яндекс Дзен и Telegram.