Прошедшая неделя началась со смешанной статистики из Китая, которая, в большей степени указывает на замедление темпов роста экономики поднебесной. Рост ВВП КНР в третьем квартале составил 4,9% г/г по сравнению с консенсус-прогнозом* в 5,2% и увеличением экономики КНР на 7,9% г/г по итогам второго квартала. Данные по промышленному производству также оказались хуже прогноза. По итогам сентября объем промышленного производства в Китае увеличился на 3,1%, в то время как консенсус прогноз предполагал рост на 4,5%. Тем не менее, объем розничных продаж в КНР в сентябре вырос на 4,4% (консенсус прогноз: +3,3%), а уровень безработицы сократился до 4,9% с 5,1% по итогам августа.

Еще одна новость из Китая, касающаяся крупнейшего застройщика КНР China Evergrande Group, была опубликована в конце недели. Компания, которая ранее в сентябре пропустила процентные выплаты по облигациям, все же осуществила платеж в четверг. Как пишут Ведомости, компания успела произвести выплаты в $83,5 млн всего за несколько дней до окончания предусмотренной 30-дневной отсрочки. Тем не менее, гарантий того, что запланированные до конца года купонные выплаты по облигациям будут погашены компанией, по-прежнему нет, что продолжает оказывать давление на китайских девелоперов и на рынок в целом.

Если говорить о строительной отрасли и рынке недвижимости, то в прошлый вторник разочаровавшая рынок статистика была опубликована в США. Объем строительства новых домов в сентябре оказался ниже консенсус-прогноза на 4%, составив 1,55 млн. Число выданных разрешений на строительство также оказалось ниже ожиданий рынка на 5,4%, а по сравнению с августом снизилось на 7,7% до 1,59 млн.

На фоне возобновившихся размещений государственных облигаций со стороны Минфина США доходность 10-летних UST в моменте поднималась выше 1,7%, чего не наблюдалось с мая 2021 года. Тем не менее, в пятницу доходность американских 10-леток вернулась к уровню 1,64%, прибавив по итогам недели всего 6 базисных пунктов.

В пятницу состоялась публикация предварительных значений октябрьских индексов деловой активности PMI в производстве и сфере услуг от Markit. В еврозоне производственный PMI изменился по сравнению с сентябрем незначительно, составив 58,5 п., в то время как индекс для сферы услуг снизился до 54,7 п. по сравнению с 56,4 п. в сентябре. В США PMI в сфере услуг, наоборот, опередил прогноз и вырос до 58,2 п. по сравнению с 54,9 п. в сентябре, в то время как производственный индекс не оправдал ожиданий рынка (консенсус-прогноз: 60,3 п.), замедлившись в октябре до 59,2 п. Несмотря на частичное замедление, индексы показывают продолжение роста деловой активности как в еврозоне, так и в США.

Несмотря на рост доходностей американских treasuries, индекс S&P 500 на прошлой неделе вновь обновил исторический максимум, поднявшись в моменте до 4559,67 пункта, и закрыл неделю у отметки 4544,9 пункта, увеличившись по ее итогам на 1,64%.

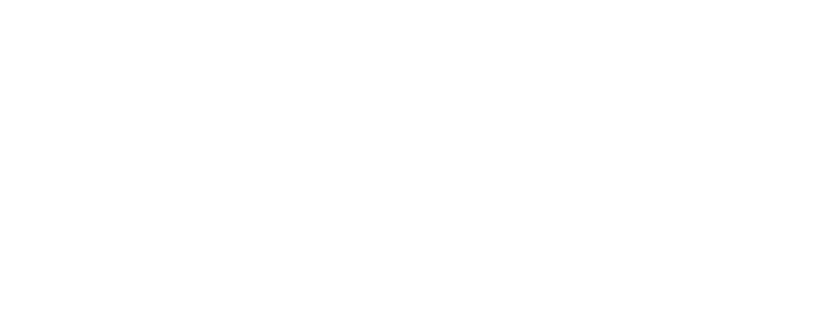

Наилучшую динамику среди бумаг, входящих в индекс S&P 500, на прошлой неделе показали акции компании Pool Corp (+11% до $503,08), занимающейся поставкой различных товаров и материалов для бассейнов. В четверг до открытия рынка в США компания отчиталась о результатах. Квартальная выручка выросла на 24% г/г до $1,4 млрд, в то время как рост операционной прибыли к аналогичному кварталу прошлого года составил 60% до $237,3 млн.

Аутсайдером недели стали акции хорошо известной российским инвесторам компании IBM (-11,57% до $127,88). Квартальный отчет компании, опубликованный в среду после закрытия рынка в США, не оправдал ожидания участников рынка.

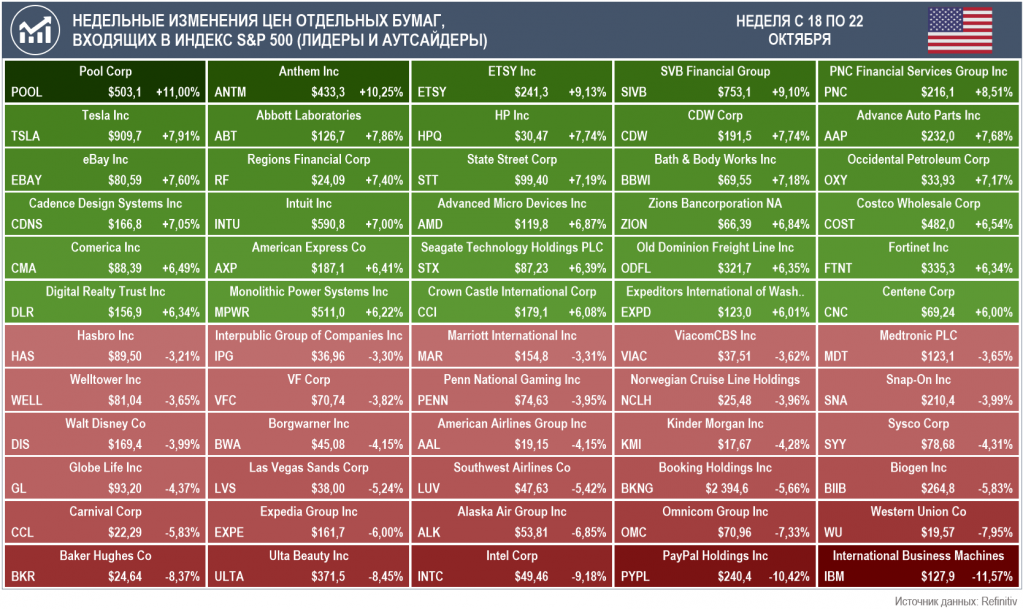

В РФ основным событием недели стало октябрьское заседание совета директоров Банка России, по итогам которого регулятор (неожиданно для многих на рынке) принял решение увеличить ключевую ставку сразу на 75 базисных пунктов до 7,5%. Подробнее об этом можно почитать в отдельном материале на нашем канале. На фоне роста ставки и сигнала регулятора, подразумевающего ее дальнейшее увеличение, доходность 10-летних гособлигаций РФ выросла за неделю на 40 б.п. до 7,8%. При этом доходность 5-летнего бенчмарка выросла по итогам недели сразу на 49 б.п. до 7,9%.

Увеличение ставки и риторика ЦБ оказали поддержку рублю. Российская валюта по итогам недели подорожала относительно доллара США на 0,98% до ₽70,34/$, а в пятницу в моменте доллар опускался ниже отметки в ₽70. К евро рубль укрепился на 0,64% до ₽81,87/€.

Поддержку российской валюте могла оказать и продолжающая дорожать нефть. Декабрьский фьючерс на нефть марки Brent на бирже ICE прибавил за неделю 0,79% до $85,53 за баррель.

Несмотря на растущие нефтяные цены, российские индексы акций закрыли неделю в минусе. Индекс Мосбиржи снизился по итогам недели на 1,52% до 4196,96 пункта, в то время как Индексу РТС в связи с укреплением рубля снизился менее значительно — на 0,72% до 1877,99 пункта.

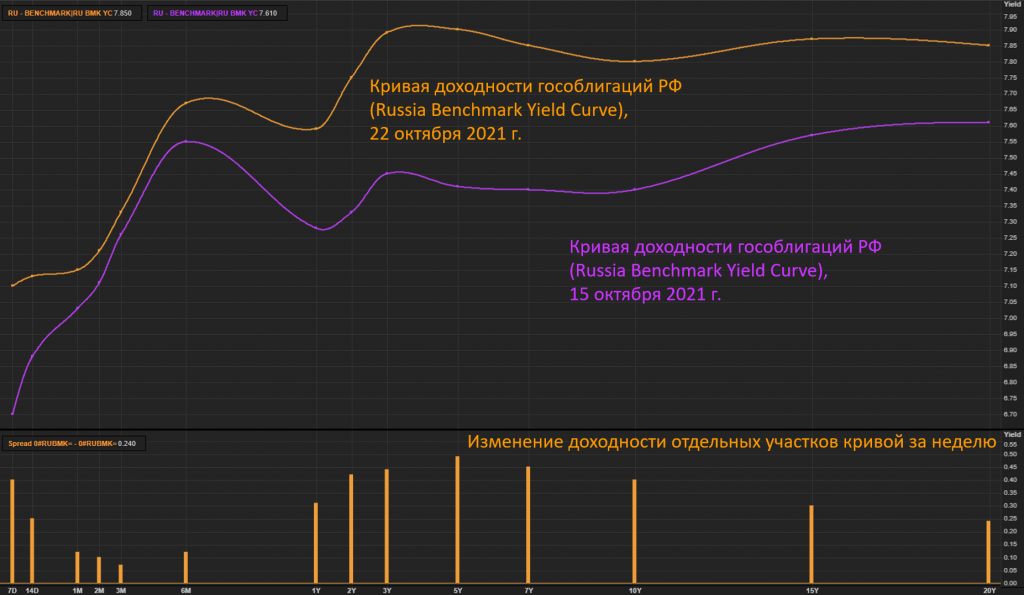

Среди бумаг, входящих в Индекс Мосбиржи, больше всех за неделю выросли акции золотодобывающей компании "Полюс" (+6,72% до ₽14 261).

Наихудшую динамику среди бумаг, входящих в индекс, показывают акции Московской биржи (-7,93% до ₽171). Одним из факторов, который может оказывать давление на котировки акций биржи, может выступать повышение ключевой ставки, которое в итоге скажется на ставках по депозитам, сделав их более привлекательными для населения, что может замедлить приток средств на брокерские счета и отрицательно отразиться на прибыли биржи.

На следующей неделе в США продолжится сезон отчетности. О квартальных результатах отчитаются Facebook, Microsoft, Alphabet (Google), AMD, Coca Cola, Amazon, ExxonMobil и AbbVie.

В ночь среды на четверг решение по ставке должен опубликовать ЦБ Бразилии, а в четверг ожидается публикация решений по ставкам от регуляторов Японии и еврозоны. В США на четверг запланирована публикация предварительных данных по ВВП за третий квартал.

Более подробный список экономических событий на предстоящую неделю опубликуем на канале в ближайшем будущем.

Следите за новостями и удачных вам инвестиций!

* — консенсус-прогнозы в материале приведены в соответствии с данными Trading Economics

Спасибо, что дочитали материал до конца. Подписывайтесь на наши каналы в Яндекс Дзен и Telegram.