Общая картина рынка

Как мы и предполагали, распространение коронавирусной инфекции и возможное введение ограничений стали одними из основных факторов, находившихся в фокусе участников рынка на прошлой неделе. В Европе частичные ограничения уже введены в Испании, а если количество выявленных случаев будет расти и дальше, нельзя исключать введения ограничений и в других странах. Количество выявленных случаев в Европе, по данным ВОЗ, в пятницу составило 86 225, что в 2 раза больше максимального количества случаев за день, выявленного в Европе с марта по май.

В России количество выявленных случаев за сутки утром 4 октября составило 10 499, в то время как в Москве на эту дату было выявлено 3327 случаев. На прошлой неделе мэр Москвы Сергей Собянин уже подписал указ об обязательном переводе на «удалёнку» не менее 30% сотрудников компаний.

Еще одной темой недели стало обострение политического противостояния в США. Во вторник состоялись первые дебаты между Дональдом Трампом и Джо Байденом. Атмосфера дебатов была достаточно нервной, а отношение кандидатов друг к другу с трудом можно назвать уважительным. С точки зрения экономических последствий победы того или иного кандидата, можно выделить утверждение Байдена, который подтвердил, что в случае его избрания, корпоративный налог в США повысится с 21% до 28%. Повышение налогов, хоть и увеличит поступления в бюджет, но может негативно сказаться на капитализации компаний, попадающих под налоговое законодательство США, поэтому риск дополнительного давления на уровень капитализации американского рынка в случае победы Байдена достаточно велик.

В пятницу президент Трамп сообщил, что заразился COVID-19, чем вызвал волатильность на рынках, хотя ближе к вечеру часть дневного падения рынкам удалось отыграть. Если даже кандидат в президенты и действующий президент США заражается вирусом за месяц до выборов, то приуменьшать влияние COVID-19 на рынки на этом этапе, даже с учетом скорого появления вакцины, было бы нерационально. Остается только внимательно следить за развитием ситуации, не вкладывать слишком большую долю портфеля в рисковые активы, которые более чувствительны к влиянию пандемии, а также правильно подходить к хеджированию своих позиций. Вероятность повышения волатильности на рынках в предстоящем месяце, на наш взгляд, остается высокой. Тем не менее, апсайд потенциал на американском рынке также присутствует, о чем свидетельствуют последние заявления спикера палаты представителей США Нэнси Пелоси, которая в пятницу выразила оптимизм относительно скорого заключения сделки с представителями республиканцев по столь ожидаемому пакету мер поддержки экономики США.

Российские акции

- Российский рынок на прошедшей неделе продолжал оставаться под давлением в связи с политическими рисками, к которым добавилась неопределенность из-за новой эскалации вооруженного противостояния между Арменией и Азербайджаном.

- Дания выдала разрешение на эксплуатацию трубопровода «Северный поток - 2», что, однако, не гарантирует скорого завершения его строительства и задействования для транспортировки газа в Европу.

- После объявления о сделке между Яндексом и Тинькофф Банком неделей ранее, на прошедшей неделе Reuters опубликовали материал о возможном IPO российских онлайн игроков Ozon и IVI на американском рынке. История с Ozon затем нашла подтверждение со стороны компании, а компания АФК «Система», которая владеет 43% акций Ozon, стала лидером прошлой недели по росту акций среди компаний, входящих в Индекс МосБиржи.

- Индекс МосБиржи начал неделю с роста в понедельник, однако уже во вторник стал сдавать свои позиции, а к закрытию пятницы окончательно растерял накопленный рост на новостях о заражении Дональда Трампа. По итогам недели Индекс МосБиржи снизился на 1,53% и закрылся в пятницу у отметки в 2852 пункта.

- Лидерами недели стали АФК "Система" (MCX: AFKS) (+9,68%) и Фосагро (MCX: PHOR) (+4,12%).

- К аутсайдерам недели относятся Аэрофлот (MCX: AFLT) (-6,98%), который на прошлой неделе опубликовал параметры допэмиссии, а также Русал (MCX: RUAL) (-5,17%). Снижение акций Сбера превышало снижение бумаг упомянутых выше компаний, но было связано с датой отсечки по дивидендам.

Индекс МосБиржи, динамика за неделю (часовой график)

Американский рынок акций

- Индекс S&P 500 в понедельник открылся с гэпом вверх после четырех недель снижения. Это может быть связано с ожиданиями скорого компромисса относительно пакета фискальных мер поддержки экономики США, который, тем не менее, к концу недели пока достигнут не был.

- Кроме новостей о заражении Дональда Трампа, дополнительное давление на американский рынок в пятницу могла оказать негативная статистика по занятости, согласно которой число занятых в несельскохозяйственном секторе США оказалось на 22% меньше прогноза. После некоторой волатильности в пятницу индекс S&P 500 все же закрыл неделю в плюсе, прибавив по ее итогам 1,49% и закрывшись у отметки в 3348 пунктов.

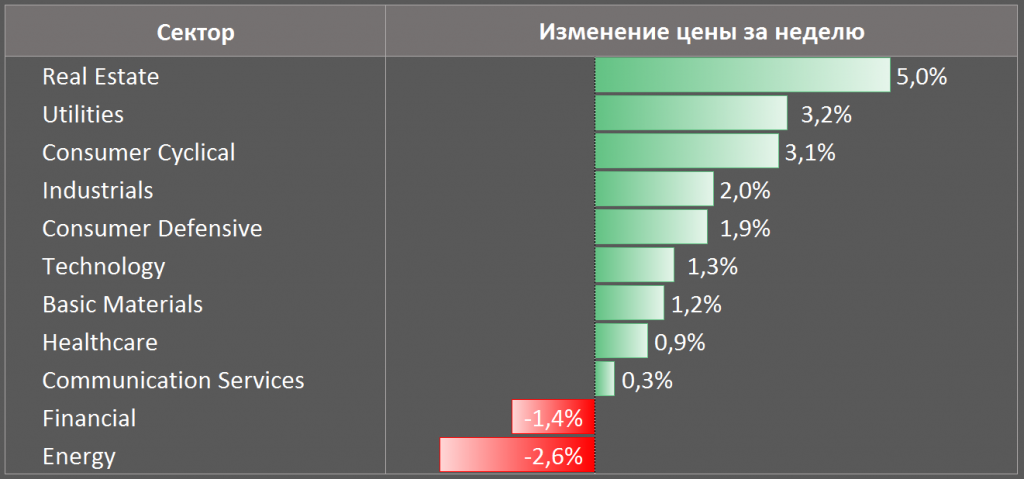

- Лидером падения среди секторов американского рынка на прошлой неделе снова стал сектор производителей энергоресурсов (Energy) (-2,6%), в то время как наибольший прирост продемонстрировал сектор недвижимости (Real Estate) (+5%)*.

Индекс S&P 500, динамика за неделю (часовой график)

Недельные результаты движения акций отдельных компаний, входящих в индекс S&P 500; источник: finviz.com

Недельные изменения стоимости акций компаний, листингующихся в США, по секторам; источник: finviz.com

Нефть Brent

- Цена на нефть на прошлой неделе снова оказалась под давлением в силу тех же причин, что и неделей ранее. Высокий уровень заболеваемости COVID-19 в Европе и мире может стать причиной новых «локдаунов», что негативно повлияет на спрос, а восстановление добычи в Ливии по-прежнему указывает на рост предложения на рынке в связи с возобновлением поставок из этой страны.

- Снижение запасов коммерческой нефти в США на 1,98 млн баррелей могло оказать некоторую поддержку нефтяным котировкам в среду, однако в пятницу на фоне снижения аппетита к риску и сохраняющихся опасений по поводу спроса цены на нефть опускались ниже 39$ за баррель, хотя и закрыли неделю выше этой отметки.

- По итогам недели спотовые цены на нефть марки Brent снизились на 6,4% и в пятницу закрылись вблизи отметки в 39,1$ за баррель.

Динамика спотовых цен барреля нефти марки Brent за неделю (часовой график)

Валютная пара USD.RUB

- Политические факторы и эскалация военного конфликта в Нагорном Карабахе негативно сказались на динамике российской валюты по отношению к доллару США. Во вторник курс рубля вплотную подходил к психологической отметке в 80 руб. за доллар США, однако в среду и четверг российская валюта укреплялась, чему могли способствовать как вербальные интервенции ЦБ РФ, еще раз заявившего о продаже дополнительных объемов валюты в октябре, так и новость о том, что российские экспортеры могут поддержать рубль, продавая валюту в рамках исполнения директивы правительства.

- В пятницу волатильность снова повысилась, а курс российской валюты вновь начал снижаться и опустился за день на 1,3%. По итогам недели рубль потерял к доллару США 0,1% и закрылся в пятницу у отметки в 78,2 руб. за доллар.

Динамика курса USD.RUB за неделю (часовой график)

Золото

- После снижения неделей ранее, цены на золото на прошлой неделе восстанавливали свои позиции. В четверг и в пятницу котировки драгметалла в моменте превышали отметку в 1900$ за унцию, но по итогам недели не смогли закрепиться выше этой отметки.

- Как мы уже упоминали ранее, поддержку золоту могут оказать новые фискальные меры стимулирования в США, вероятность скорого принятия которых, судя по последним заявлениям заинтересованных лиц, увеличилась.

- Цена на золото по итогам прошлой недели прибавила 2,08% и закрылась в районе отметки в 1898$ за унцию.

Динамика спотовой цены на золото за неделю (часовой график)

Хотите быть в курсе событий на финансовых рынках, получать актуальную информацию и аналитику, подписывайтесь на наш канал в Дзен и присоединяйтесь к нам в Telegram.

* - по данным finviz.com (на основе выборки компаний, имеющих листинг в США)